Курс акций Роснефти [тикер: ROSN / ISIN: RU000A0J2Q06]. Анализ акции роснефть

Анализ акции Роснефть [ROSN]

Опубликовано Фев 20, 2017 DowJones в Акции, Аналитика, РФР |

«Роснефть» [MCX:Московская биржаROSN|LSE:Лондонская фондовая биржаROSN] — лидер российской нефтяной отрасли и крупнейшая публичная нефтегазовая корпорация мира.

———————-

Никто этих планов особо не скрывал, по этому новости о приватизации ходили ещё в 2015 году. Что не удивительно, чем дороже стоят акции, тем дороже их будут выкупать. В сми постоянно поддерживается ажиотаж-интерес к компании, что побуждает инвесторов покупать и толкать цену наверх. Крупняк то же покупает, получается всем выгодно, что бы цена росла. Скорее всего, сейчас будут вытряхивать тех, кто входил на этих новостях.

Покупку Башнефти как-то особо не заметили, она утонула в бесконечной пиле. На цену акции данный факт конечно повлиял, но моментальной реакции на рынке почти не было. Чего не скажешь про эпичную сделку века по продаже акций самой Роснефти. Тут цена начала расти с заранее, с гэпом пробила сильный уровень сопротивления и дальше, выше 400 руб. В тот момент у всех эйфория была, Сечин на встрече с Путиным отчитался о завершении сделки, цена акции бьёт рекорды. Как раз именно в этот момент и входят самые последние (самые осторожные) покупатели, т.к. все остальные уже купили… А если все купили, значит цена пойдёт вниз, т.к. спрос поддерживать некому.

Крупняк, как я уже сказал то же покупает, но в других местах… Покупает он, когда на рынке всё тихо (либо, когда всем страшно), а продаёт как раз в такие нереальные моменты позитива. Когда у толпы нет другого мнения, кроме как — лонг на всё! В общем, крупняк будет покупать у тех, кто сейчас сидит в лонгах, а для этого нужно заставить как можно больше трейдеров закрыть свой лонг = зашортить.

Роснефть сейчас в процессе пробоя линии шеи фигуры ГиП. Это как раз тот момент, когда начинается самая большая активность, т.к. у медведей появляются сильные сигналы, а у быков появляются сильные сомнения. Пока что увеличенных объёмов не видно, значит паники нет, поэтому ещё возможны большие палки вниз, в район 330-320 руб, а может и ниже кольнёт… Где-то у этих уровней буду ждать большого покупателя, который остановит безобразие и вернёт тренд.

![График акции Роснефть [ROSN] График акции Роснефть [ROSN]](/800/600/http/XN----GTBBI9ACDZM.XN--P1AI/wp-content/uploads/2017/02/rosneft-1d.png)

График акции Роснефть [ROSN] дневной

Происходящее на Роснефти в данный момент, очень похоже на то, что было на графике Алросы, в ноябре 2016 года.

В июле начался тренд, после чего на вершине образовалась фигура ГиП. По классике тех анализа, это хороший сигнал в шорт, т.к. данная фигура должна сигнализировать о развороте тренда (как бы…). Сигнал в шорт был при пробое линии шеи естественно, но интересно то, что это падение произошло в следствии аварии на одном из рудников Алросы, в которой пострадал вице-президент компании. Теория заговора прям =) опять какие то манипуляции ) Авария произошла в идеальный момент, когда толпа в лёгкой панике начала сбрасывать акцию, т.к. со всех сторон сигналы в шорт. Но в акции был тот, кто делает тренд и это падение быстро развернули.

![График акции АЛРОСА [ALRS] График акции АЛРОСА [ALRS]](/800/600/http/XN----GTBBI9ACDZM.XN--P1AI/wp-content/uploads/2017/02/alrosa-1d.png)

График акции Алроса [ALRS] дневной

Обновлено: 04.05.2017

Что-то нашей бирже поплохело… Всё валится уже которую неделю. По объёмам сигналов в лонг пока что нет, а это значит, что акция, скорее всего, свалится ещё ниже.

На недельном графике Татнефти обнаружил интересную аналогию, которую теперь хотелось бы увидеть на Роснефти:

![График акции Татнефть [TATN] График акции Татнефть [TATN]](/800/600/http/XN----GTBBI9ACDZM.XN--P1AI/wp-content/uploads/2017/02/tatneft-1d.png)

График акции Татнефть [TATN] недельный

Ждать буду пробой уровня поддержки и вылет цены наверх, после паттерна, который часто появляется на разворотах, но о нём особо никто не пишет.

![График акции Роснефть [ROSN] График акции Роснефть [ROSN]](/800/600/http/XN----GTBBI9ACDZM.XN--P1AI/wp-content/uploads/2017/02/rosneft-1d-1.png)

График акции Роснефть [ROSN] недельный

Tweet

плюсы и минусы. Когда стоит покупать?

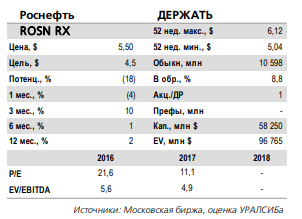

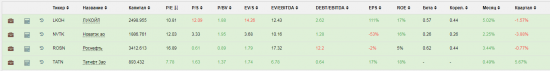

Проведем сравнение самой дорогой российской нефтянки по мультипликаторам (я использую сервис financemarker.ru и отчеты Арсагеры, которые часто почему-то показывают расхождения, особенно в мультипликаторах P/BV для тикеров VSMO и ROSN. Видимо, разница в РСБУ и МСФО? Надо будет выяснить...).

Итак, Роснефть имеет минимальные P/S и P/B, при этом минимальную рентабельность и самый высокий долг в секторе. EV/EBITDA тоже неадекватно высок. По мультипликаторам — брать не стоит.

Дивиденды: Татнефть префы дают шанс на 8-9%, обычка на 6%. Лукойл 6%. Роснефть и Новатэк едва ли заплатят более 2%, что для российского рынка неприемлемо мало. Ну если повезет, то 50% ЧП на дивы Роснефти даст 3% годовых дивов, что смешно (Газпром и то больше!)

Спекулятивные моменты: за квартал сильнее всего снизился Новатэк, за год — Роснефть и Новатэк упали сопоставимо на 18%. Тут Роснефть или Новатэк — вопрос предпочтений.

Отношение к миноритариям. Тут я использую рейтинг Арсагеры, потому что других рейтингов не знаю. Лидер по качеству управления — Новатэк, далее Роснефть, затем Лукойл и где-то в хвосте мутная Татнефть. Вообще удивила такая прозрачность Роснефти и отстаивание интересов акционеров. Роснефть за своих горой, но огромный долг никуда не делся и рентабельность максимум 5%.

Вывод: по фундаментальным показателям Роснефть и Новатэк примерно равноценны. По корпоративному управлению тоже. В долгосрок если и брать, то Новатэк (меньше долг и доля политических проектов).

Посмотрим на американский аналог — также сильно политизированную Exxon Mobil (данные с finviz.com):

Выводы: Роснефть и Новатэк хороши лишь для спекуляций на основе технического анализа, фундамента в этих компаниях особо нет. Из российской нефтянки лучше купить Лукойл и Газпромнефть (консервативная история), префы Татнефти и Башнефти (мутные истории с шансом на высокие дивиденды).

smart-lab.ru

Роснефть Оценки | finanz.ru

Оценки* для Роснефть - RUB

| Выручка | 7 615 559,00 | 7 893 018,50 | 8 172 002,50 | 8 088 177,00 | ||

| Дивиденды | 20,75 | 27,86 | 34,26 | 18,24 | ||

| Дивидендная доходность (%) | 2,57 % | 3,49 % | 8,67 % | 10,66 % | 5,68 % | |

| Прибыль на акцию | 52,94 | 63,49 | 81,56 | |||

| Коэффициент цена/прибыль | 12,02 | 9,32 | 6,07 | 5,06 | 3,94 | |

| EBIT | 1 070 270,00 | 1 152 670,38 | 1 196 880,88 | 708 000,00 | ||

| EBITDA | 1 708 119,25 | 1 845 217,63 | 2 021 193,25 | 1 726 845,00 | ||

| Чистая прибыль | 523 138,94 | 616 752,69 | 782 818,25 | 579 583,00 | ||

| Скорректированная чистая прибыль | 627 612,13 | 768 203,13 | 794 946,63 | |||

| Прибыль до уплаты налогов | 811 652,06 | 927 616,63 | 1 159 545,75 | |||

| Отчётная прибыль до уплаты налогов | 784 692,69 | 984 486,69 | 1 008 973,31 | |||

| Прибыль на акцию (скорректированно) | 58,46 | 70,92 | 77,95 | |||

| Отчётная прибыль на акцию | 53,05 | 62,63 | 72,38 | |||

| Валовая прибыль | 1 780 152,00 | 2 122 956,00 | 2 154 726,00 | |||

| Денежный поток от инвестиций | -902 299,38 | -902 892,19 | -965 333,00 | |||

| Денежный поток от текущей деятельности | 1 263 479,00 | 1 274 129,75 | 1 451 464,50 | 1 395 699,00 | ||

| Денежный поток от финансовой деятельности | -263 618,19 | -318 412,19 | -465 456,50 | |||

| Денежный поток на акцию | 154,97 | 160,98 | 156,32 | |||

| Свободный денежный поток | 615 537,31 | 512 586,34 | 603 215,00 | 515 218,50 | ||

| Свободный денежный поток на акцию | 66,71 | 78,08 | 86,07 | |||

| Балансовая стоимость на акцию | 431,64 | 474,26 | 531,12 | |||

| Чистый долг | 3 725 119,25 | 3 613 964,75 | 3 494 522,25 | 1 740 682,00 | ||

| Расходы НИОКР | ||||||

| Капитальные затраты | 905 767,75 | 954 494,69 | 946 450,44 | 763 324,00 | ||

| Общие, сбытовые и административные расходы | 181 622,00 | 193 402,00 | 208 298,00 | 216 962,00 | ||

| Акционерный капитал | 4 348 610,00 | 4 669 062,00 | 5 229 540,00 | |||

| Общие активы | 12 933 890,00 | 13 390 050,00 | 14 017 469,00 |

* Средние оценки в миллионах (напр. выручка) или на акцию (напр. дивиденд). Источник: FactSet

www.finanz.ru

Стоит ли покупать акции ПАО "НК Роснефть"?

Проведем аналитическую оценку инвестиционной привлекательности акций ПАО «НК Роснефть».

Количество акций на 2017 год: 10 598 177 817 шт.

Финансовые отчеты опубликованы с 2000 года.

Для начала посмотрим на балансовую стоимость компании.

1. Балансовая стоимость (за вычетом гудвила, нематериальных активов и с учетом выкупленных собственных акций) и балансовая стоимость на акцию ПАО «НК Роснфеть»

| Год | Балансовая стоимость, млрд рублей | Балансовая стоимость на акцию, рублей |

| 2016 | 3353,0 | 316,38 |

| 2015 | 2643,0 | 249,38 |

| 2014 | 2608,0 | 246,08 |

| 2013 | 2912,0 | 274,76 |

| 2012 | 2455,0 | 231,64 |

| 2011 | 2161,0 | 203,90 |

| 2010 | 1855,0 | 175,03 |

| 2009 | 1579,0 | 148,99 |

| 2008 | 1448,0 | 136,63 |

| 2007 | 782,8 | 73,86 |

| 2006 | 567,5 | 53,55 |

| 2005 | 212,9 | 20,09 |

| 2004 | 91,5 | 8,64 |

| 2003 | 75,5 | 7,12 |

| 2002 | 69,7 | 6,58 |

| 2001 | 57,4 | 5,42 |

| 2000 | 39,6 | 3,74 |

Динамика изменения балансовой стоимости:

Средний темп роста балансовой стоимости (наклон трендовой линии) ПАО «НК Роснефть» — 7,2% в год, при том что средний темп инфляции с 2000 по 2016 годы составил 11,1%. Однако, в период с 2000 по 2016 год компания увеличила свой капитал в 85 раз, а падение наблюдалось только в 2014 году.

Средний темп роста балансовой стоимости (наклон трендовой линии) ПАО «НК Роснефть» — 7,2% в год, при том что средний темп инфляции с 2000 по 2016 годы составил 11,1%. Однако, в период с 2000 по 2016 год компания увеличила свой капитал в 85 раз, а падение наблюдалось только в 2014 году.

2. Чистая прибыль и прибыль на акцию ПАО «НК Роснефть»

| Год | Чистая прибыль, млрд руб. | Прибыль на акцию, руб. (в пересчете на текущее количество акций) |

| 2016 | 201,0 | 18,97 |

| 2015 | 356,0 | 33,59 |

| 2014 | 350,0 | 33,02 |

| 2013 | 555,0 | 52,37 |

| 2012 | 365,0 | 34,44 |

| 2011 | 335,0 | 31,61 |

| 2010 | 301,0 | 28,40 |

| 2009 | 155,0 | 14,63 |

| 2008 | 329,5 | 31,09 |

| 2007 | 315,8 | 29,80 |

| 2006 | 93,0 | 8,78 |

| 2005 | 119,7 | 11,29 |

| 2004 | 23,2 | 2,19 |

| 2003 | 11,4 | 1,08 |

| 2002 | 10,3 | 0,97 |

| 2001 | 14,4 | 1,36 |

| 2000 | 12,8 | 1,21 |

Динамика изменения прибылей:

Несмотря на положительную динамику прибыли, стабильности в росте не наблюдается. Средний темп роста прибыли — 6,3% в год.

Несмотря на положительную динамику прибыли, стабильности в росте не наблюдается. Средний темп роста прибыли — 6,3% в год.

3. Рентабельность капитала, то есть отношение чистой прибыли на капитал компании, выраженное в процентах

| Год | Рентабельность капитала |

| 2016 | 5,4% |

| 2015 | 12,2% |

| 2014 | 12,1% |

| 2013 | 17,5% |

| 2012 | 15,7% |

| 2011 | 15,9% |

| 2010 | 16,8% |

| 2009 | 10,2% |

| 2008 | 23,9% |

| 2007 | 45,2% |

| 2006 | 16,1% |

| 2005 | 56,0% |

| 2004 | 25,1% |

| 2003 | 15,1% |

| 2002 | 14,8% |

| 2001 | 25,1% |

| 2000 | 32,3% |

Средняя рентабельность капитала 21,1%. Начиная с 2008 года рентабельность компании стабильно снижалась и опустилась до рекордного минимума в 5,4% в 2016 году. Несмотря на высокую среднюю, тенденция отрицательная.

4. Задолженность

| Год | Краткосрочные обязательства, млрд руб. | Долгосрочные обязательства, млрд руб. | Итого, млрд руб. | Коэффициент задолженности, % |

| 2016 | 2773 | 4531 | 7304 | 217,8% |

| 2015 | 1817 | 4833 | 6650 | 251,6% |

| 2014 | 2031 | 3824 | 5855 | 224,5% |

| 2013 | 1387 | 2946 | 4333 | 148,8% |

| 2012 | 453 | 1196 | 1649 | 67,2% |

| 2011 | 443 | 916 | 1359 | 62,9% |

| 2010 | 352 | 871 | 1223 | 65,9% |

| 2009 | 405 | 805 | 1210 | 76,6% |

| 2008 | 549 | 565 | 1114 | 76,9% |

| 2007 | 543 | 588 | 1131 | 144,5% |

| 2006 | 288 | 362 | 650 | 114,5% |

| 2005 | 237 | 359 | 596 | 280,1% |

| 2004 | 214 | 345 | 559 | 610,6% |

| 2003 | 42,0 | 82,7 | 125 | 165,2% |

| 2002 | 27,4 | 68,0 | 95,4 | 136,9% |

| 2001 | 26,1 | 46,1 | 72,2 | 125,8% |

| 2000 | 24,0 | 41,9 | 65,9 | 166,3% |

Задолженность ПАО «НК Роснефть» за последние 5 лет выросла в 3 раза по отношению к балансовой стоимости, при этом, как уже было сказано выше, рентабельность капитала снижалась.

5. Операционная рентабельность ПАО «НК Роснефть»

| Год | Выручка, млрд руб. | Операционная прибыль, млрд руб. | Операционная рентабельность, % |

| 2016 | 4988 | 662 | 13,3% |

| 2015 | 5150 | 708 | 13,7% |

| 2014 | 5440 | 593 | 10,9% |

| 2013 | 4624 | 555 | 12,0% |

| 2012 | 3089 | 412 | 13,3% |

| 2011 | 2718 | 469 | 17,3% |

| 2010 | 1919 | 384 | 20,0% |

| 2009 | 1472 | 257 | 17,5% |

| 2008 | 2027 | 382 | 18,9% |

| 2007 | 1208 | 263 | 21,8% |

| 2006 | 871 | 148 | 16,9% |

| 2005 | 687 | 159 | 23,1% |

| 2004 | 146 | 33,5 | 22,9% |

| 2003 | 107 | 19,6 | 18,2% |

| 2002 | 94,1 | 22,1 | 23,5% |

| 2001 | 70,0 | 18,0 | 25,8% |

| 2000 | 69,5 | 22,6 | 32,6% |

Средняя операционная рентабельность составляет 18,9% — неслишком сильный показатель, также демонстрирующий снижение за последние годы.

6. Чистая рентабельность ПАО «НК Роснефть»

| Год | Чистая рентабельность |

| 2016 | 4,0% |

| 2015 | 6,9% |

| 2014 | 6,4% |

| 2013 | 12,0% |

| 2012 | 11,8% |

| 2011 | 12,3% |

| 2010 | 15,7% |

| 2009 | 10,5% |

| 2008 | 16,3% |

| 2007 | 26,1% |

| 2006 | 10,7% |

| 2005 | 17,4% |

| 2004 | 15,8% |

| 2003 | 10,6% |

| 2002 | 10,9% |

| 2001 | 20,6% |

| 2000 | 18,4% |

Среднее значение чистой рентабельности — 13,3%.

7. Доля основных средств в чистой прибыли

| Год | Основные средства, млрд руб. | Доля основных средств в чистой прибыли |

| 2016 | 7090 | 35,3 |

| 2015 | 5896 | 16,6 |

| 2014 | 5666 | 16,2 |

| 2013 | 5275 | 9,5 |

| 2012 | 2629 | 7,2 |

| 2011 | 2371 | 7,1 |

| 2010 | 2051 | 6,8 |

| 2009 | 1983 | 12,8 |

| 2008 | 1622 | 4,9 |

| 2007 | 1269 | 4,0 |

| 2006 | 946 | 10,2 |

| 2005 | 676 | 5,6 |

| 2004 | 508 | 21,9 |

| 2003 | 126 | 11,1 |

| 2002 | 91,7 | 8,9 |

| 2001 | 84,2 | 5,9 |

| 2000 | 72,3 | 5,6 |

За последние 3 года доля основных средств, то есть зданий, оборудования, сооружений и т.п. в чистой прибыли значительно выросла. В идеале этот показатель должен стремиться к минимуму, что будет указывать на повышение эффективности производства.

8. Справедливая стоимость акции ПАО «НК Роснефть»

Об оценке справедливой стоимости акций читайте в статье «Стоит ли покупать акции ПАО «Газпром». Аналитическая оценка».

В сентябре 2017 года ставка бескупонной доходности (безрисковая ставка) составляет 7,6% (Кривая бескупонной доходности). Тогда при чистой прибыли 18,97 рубля на одну акцию справедливая стоимость акции составит:

18,97 / 0,076 = 250 рублей.

Текущая (сентябрь 2017 года) стоимость акций ПАО «НК Роснефть» составляет 320 рублей. Таким образом рыночная цена выглядит завышенной.

Справедливости ради, следует заметить, что для точности выводов следует учитывать прибыль на акцию не только за послений год, но и по последним квартальным отчетам. Кроме того, брать в расчет единственную цифру тоже не совсем корректно, так как не принимаются во внимание прибыли предыдущих периодов, которые могут быть существенно выше или ниже последнего значения.

9. Подведем итог

Для наглядности все выводы я приведу в таблице:

| Показатель | Вывод |

| Балансовая стоимость | соответствует рыночной средний темп роста — 7,2% в год рост условно стабильный |

| Чистая прибыль | условно стабильный рост (снижение наблюдалось 4 периода за 17 лет) средний темп роста — 6,3% убыток отсутствует |

| Рентабельность капитала | в среднем 21,1% отрицательная динамика |

| Задолженность | резкий рост последние 4 года без увеличения рентабельности |

| Операционная рентабельность | в среднем 18,9% |

| Чистая рентабельность | в среднем 13,3% |

| Доля основных средств в чистой прибыли | существенный рост в последние 3 года |

| Справедливая стоимость акции | ниже рыночной |

Пояснения: зеленым выделены позитивные показатели, оранжевым — приемлемые, красным — негативные.

Главный недостаток ПАО «НК Роснефть» — зависимость от мировых цен на нефть. Несмотря на то, что компания является крепнейшим производителем нефти, она не в силах оказывать значительного влияния на мировой рынок нефти и нефтепродуктов. Следствием чего является уязвимость перед геополитической ситуацией в мире в целом, и нефтегазовом секторе в частности. Этот вывод подтверждается ухудшением экономических показателей финансовых отчетов за последние несколько лет, объясняющееся негативным влиянием санкций и падением цен на нефть.

Контрольный пакет ПАО «Роснефть» принадлежит государственной компании АО «Роснефтегаз». Это означает, что менеджмент компании защищает в первую очеред интересы государственной политики, а не своих акционеров (за исключением, конечно, АО «Роснефтегаз»). Кроме того, низкий показатель операционной рентабельности указывает на недостаточную эффективность управления.

Таким образом, приведенный финансовый и качественный анализ ПАО «НК Роснефть» не позволяет рассматривать акции компании в качестве выгодного, надежного и долгосрочного инструмента для инвестирования.

P.S. В своих аналитических выводах я пользуюсь подходами Уоррена Баффета к оценке финансового положения компаний и инвестиционной привлекательности, описанными в статье «Правила инвестирования Уоррена Баффета. Игра мастера».

Аналитический обзор носит информационный характер. Данные взяты из официальных отчетов ПАО «НК Роснефть».

Сохранить

Сохранить

Сохранить

Сохранить

Сохранить

Сохранить

Сохранить

ibuffet.ru

стоимость акций, дивиденды, новости компании, официальный сайт :: База компаний :: РБК Quote

Роснефть Крупнейшая в мире публичная нефтяная компания по объему доказанных запасов и добыче по классификации SEC. Контролируется государством. В конце 2004 года под контроль «Роснефти» перешел «Юганскнефтегаз», ключевое подразделение ЮКОСа, а в марте 2013-го — ТНК-BP. В октябре 2016 года «Роснефть» выкупила у государства 50,08% акций «Башнефти» (за 329,69 млрд руб.). На сегодняшний день «Роснефть» владеет 13 НПЗ в России и семью за рубежом, а также сетью из более чем 2500 АЗС. Совместно с «Газпромом» участвует в разделе шельфовой зоны: «Роснефти» уже принадлежит 51 лицензия на разработку прибрежных месторождений.

Финансовые показатели

2018 — ₽330 млрд

EBITDA за 2018 год по итогам за 1 квартал

2017 — ₽1 403 млрд

2016 — ₽1 278 млрд

2015 — ₽1 245 млрд

2014 — ₽1 057 млрд

2013 — ₽947 млрд

2012 — ₽618 млрд

2011 — ₽662 млрд

2010 — ₽585 млрд

2018 — ₽1 722 млрд

Выручка за 2018 год по итогам за 1 квартал

2017 — ₽5 030 млрд

2016 — ₽4 134 млрд

2015 — ₽4 120 млрд

2014 — ₽3 681 млрд

2013 — ₽3 176 млрд

2012 — ₽2 109 млрд

2011 — ₽1 873 млрд

2010 — ₽1 372 млрд

2018 — ₽3 327 млрд

Капитализация за 2018 год по итогам за 1 квартал

2017 — ₽3 089 млрд

2016 — ₽4 269 млрд

2015 — ₽2 684 млрд

2014 — ₽2 060 млрд

2013 — ₽2 675 млрд

quote.rbc.ru