"Сибур": владелец, история основания, основные этапы развития. Сибур капитализация 2017

Выход из сумрака. «Сибур» собирается стать публичной компанией

«Окно» на биржу

Сразу несколько деловых изданий, как по заказу, сообщили со ссылкой на свои источники, что «Сибур» готовится к проведению IPO (первичному размещению акций на бирже). Как отмечалось, принципиальное решение акционерами «Сибура» уже принято, а дальнейшие действия будут зависеть от состояния рынка капитала. «Компания готова провести размещение в ближайшее „окно“, но когда, пока трудно сказать», — заявил РБК источник, близкий к холдингу. В настоящее время компания определяется с банками — организаторами процесса IPO. В числе возможных источники агентства Reuters называли JP Morgan и Газпромбанк. Предполагаемая площадка для размещения — Московская биржа, не исключается и вариант Лондонской.По словам замдиректора аналитического департамента «Альпари» Анны Кокоревой, IPO «Сибура» может стать одним из крупнейших за последние годы на Московской бирже и уникальным в сфере нефтепереработки. «С точки зрения финансового положения компании момент вполне удачный, — считает она. — Бизнес компании имеет высокую рентабельность, что обеспечивается низкой себестоимостью производимой продукции и высоким спросом на товар. Рентабельность по EBITDA в 2017 году составила 35%, что выше, чем у основных конкурентов. В ближайшее время (второй квартал 2019 года) компания запустит нефтехимический комплекс „Запсибнефтехим“, что позволит увеличить объемы производства компании и долю на рынке».

Еще год назад главный акционер «Сибура» Леонид Михельсон говорил, что IPO компании может пройти после запуска «Запсибнефтехима», чтобы включить его в общую оценку компании. Новый комплекс позволит вовлечь в полезную переработку до 22,4 млрд м3 попутного нефтяного газа.Купить по дешевке?

Какой объем акций планируется отправить на биржу — пока неизвестно, источники утверждают, что в ходе размещения предполагается привлечь от 2 до 3 млрд долларов. При этом, как сообщают «Ведомости», сама компания в ходе IPO может быть оценена в 20–26 млрд долларов. Это заметно больше, чем первая открытая оценка компании в декабре 2015 года, когда китайская компания Sinopec купила 10% акций «Сибура» за 1,338 млрд долларов. То есть всю компанию на тот момент оценили в 13,4 млрд долларов.

Тем не менее Анна Кокорева считает, что предварительная оценка компании экспертами занижена. «Что не так плохо и дает прекрасный шанс купить акции дешево с хорошим потенциалом роста, — отмечает она. — Однако пока точных цифр нет, поэтому оценить привлекательность IPO „Сибура“ на 100% нельзя. На наш взгляд, покупка акций „Сибура“ может быть выгодным вложением с учетом их финансового положения».Пока не определена и схема размещения акций. Как сообщают «Ведомости», возможен комбинированный вариант — часть акций компания продаст через допэмиссию, другая часть поступит на рынок за счет снижения долей основных акционеров. При этом пропорция между новым выпуском акций и долей акционеров будет зависеть от интереса инвесторов.

«Это нормальная схема, ведь речь, скорее всего, идет о желании акционеров продать часть акций, — отмечает вице-президент Гильдии финансовых аналитиков и риск-менеджеров Богдан Зварич. — При возникновении допэмиссии доля акционеров размывается, то есть становится меньше. Здесь она станет еще меньше за счет того, что акционеры продадут часть своих акций».Европу и США не ждать

Начало торгов на бирже дает свои плюсы — акции, а вместе с ними и вся компания могут вырасти в цене, однако есть и риски. Все прекрасно помнят, как падали вниз бумаги «Русала», когда компания попала в санкционный список США.«Назвать санкции риском для размещения «Сибура» мы не можем, — отмечает Анна Кокорева. — На данный момент сведения о том, что компания может попасть под ограничения напрямую или косвенно, отсутствуют, и предпосылок таких нет. Сейчас ни одна компания на отечественном рынке не застрахована от санкций, однако это не повод останавливаться в развитии».

Богдан Зварич между тем считает, что общий санкционный тренд в отношении России может повлиять на IPO «Сибура». «Санкции приводят к тому, что снижается интерес иностранных инвесторов к российским бумагам. В такой ситуации ожидать сильного притока зарубежных средств в рамках IPO, на мой взгляд, не стоит, — отметил он. — Основными инвесторами я вижу российские фонды, возможно инвесторы из Азии, и частично в этом может поучаствовать, если дадут возможность, частный сектор. Больших денег из Европы и США ждать не стоит».

Анна Кокорева отмечает, что с точки зрения экономики страны, возможно, момент для размещения на бирже не самый удачный, однако IPO может проводиться под конкретных инвесторов, и ликвидность акций окажется высокой. «Помимо привлечения финансирования это позволит расширить круг инвесторов, что немаловажно в условиях дефицита источников заемных средств», — считает она.

«От этого выигрывает сама компания, а значит, выигрывают акционеры, как старые, так и новые, — отмечает Богдан Зварич. — Не только с точки зрения стоимости акций, но и с точки зрения дивидендов, если компания будет платить хорошие дивиденды».

Михельсон и Тимченко Напомним, долгое время основным акционером созданного в 1995 году «Сибура» был «Газпром», для которого это был непрофильный бизнес. В итоге газовая монополия оставила контроль над компанией, передав акции «Газпромбанку» и «Газфонду», которые в 2010 году продали 50% структурам Леонида Михельсона. Он и Геннадий Тимченко стали основными акционерами компании.Одно время крупным акционером «Сибура» был Кирилл Шаманов, которому удалось собрать более 21% акций. Однако в апреле 2017 года он продал 17% Михельсону, сократив свою долю до 3,9%. В декабре 2015 года и в январе 2017-го число акционеров пополнили китайские инвесторы — компания Sinopec и инвестиционный Фонд Шелкового пути, которые купили по 10% акций «Сибура». В настоящее время Леониду Михельсону принадлежит более 48% акций, Геннадию Тимченко — 17%, менеджерам «Сибура», действующим и бывшим, — более 14%, Sinopec и Фонду Шелкового пути − по 10%.

Понятно, что в случае с IPO решающее слово будет за главным акционером — Леонидом Михельсоном, который два года подряд (в 2016-м и 2017-м) возглавлял список самых богатых людей России по версии Forbes. При этом «Сибур» — не главный актив бизнесмена, который является совладельцем компании НОВАТЭК — одного из крупнейших производителей природного газа в России. И здесь в числе совладельцев также выступает Геннадий Тимченко. НОВАТЭК провел первичное размещение на Лондонской фондовой бирже еще в 2005 году. Тогда компания продала 17,3% своих акций, получив за них 878,4 млн долларов. Сегодня Леониду Михельсону принадлежит 24,8% компании, Геннадию Тимченко — 23,5%, французской корпорации Total — 16,3% и «Газпрому» — 10%. Текущая рыночная капитализация компании оценивается в 39 млрд долларов. Это пятое место среди компаний российского ТЭК.О планах НОВАТЭК устроить вторичное размещение ничего не известно. Хотя компания активно ищет инвесторов в свои новые проекты, связанные с производством сжиженного газа. В настоящее время НОВАТЭК строит вторую и третью очереди проекта «Ямал СПГ» и проект «Арктик СПГ-2». Для первого компания уже нашла инвесторов в лице французской Total (20%) и китайских инвесторов — корпорации CNPC и Фонда Шелкового пути, которым в сумме принадлежит около 30%.

Что касается «Арктик СПГ-2», в июне НОВАТЭК продал 10% компании Total за 2,5 млрд долларов. И, как сообщил Леонид Михельсон в интервью газете «Коммерсант», в настоящее время компания ведет переговоры с потенциальными инвесторами, собираясь продать еще 30% в проекте. По словам бизнесмена, переговоры идут с партнерами из Китая, а также инвесторами из Японии, Саудовской Аравии, Южной Кореи. Таким образом компании и проекты Леонида Михельсона приобретают все больший международный статус.

Фото: pixabay.com

finance.rambler.ru

Пришествие гиганта. Можно ли заработать на IPO «Сибура»

В СМИ просочилась информация о грядущем IPO нефтехимического гиганта «Сибур», причем не в Лондоне, а на Московской бирже. Для инвесторов это однозначно позитивная новость, но зачем сделка понадобилась самой компании?

Возможный выход ПАО «СИБУР Холдинг» на IPO, если он и состоится (параметры и сроки сделки еще не объявлены), должен вызвать живой интерес у инвесторов. Компаний такого профиля на российском фондовом рынке, можно сказать, что и нет. Ее собратья по рынку — «Нижнекамскнефтехим» и «Казаньоргсинтез» — эмитенты с куда более низкой капитализацией и очень невысокой ликвидностью акций, которые в лучшем случае являются «бумагами второго эшелона». В лице «Сибура» рынок получит современную, крупную, хорошо диверсифицированную по продукции компанию, крупнейшую в стране по газопереработке и в сфере нефтехимии, с потенциалом долгосрочного роста и увеличения стоимости.

Спрогнозировать срок будущего IPO весьма проблематично. Но за последние 10 лет разговоры об этом возникали неоднократно. В прошлом году, например, озвучивались соображения, что размещение лучше проводить после окончания строительства крупнейшего проекта компании — нефтехимического комплекса «Запсибнефтехим» в Тобольске. Это выглядит разумным доводом. Запуск нефтехимического завода в Тобольске добавило бы к стоимости компании порядка 20-25%. Таким образом, IPO нужно ждать не ранее следующего года.

Слава полимерам

Если оценивать «Сибур» по отчетности за прошлый год, его капитализация могла бы составить порядка $20 млрд. Может быть, чуть меньше, если учитывать долговую нагрузку, которая составляет, по публичным данным, порядка $4,5 млрд. Но выход «Запсибнефтехима» на проектную мощность все изменит. Он позволит вдвое увеличить выпуск полимерной продукции холдинга, обеспечив ему лидирующие позиции на этом растущем рынке.

Сейчас в структуре доходов «Сибура» выручка от продажи олефинов и полиолефинов составляет около 19%, еще 41% приходится на топливно-сырьевой сегмент, 32% — на пластики, эластомеры и промежуточные продукты. Увеличение доли полимеров позволило бы компании сбалансировать линейку продукции.

Это приблизит капитализацию «Сибура» к озвученным российскими аналитиками оценками в размере около $26 млрд. Размещение по этой цене могло бы пройти успешно, оставив при этом инвесторам потенциал для роста стоимости компании.

Такой подход — размещение по обоснованной оценке — выглядит очень разумным. Мы видели, как размещаясь на IPO выше адекватных оценок, акционеры эмитентов «снимали пенки», а после котировки снижались, а ликвидность акций падала. Такие IPO становились разочарованием для участников рынка, и это плохо сказывалось на дальнейшей динамике акций. Впрочем, тут многое зависит от целей основных акционеров.

Зачем «Сибуру» публичность

Мы пока не знаем объема размещения «Сибура», но для обеспечения хорошей ликвидности было бы неплохо исходить хотя бы из 10% капитала. Мы не знаем, будет ли размещаться новая эмиссия или пакет главных акционеров, либо и то и другое. В случае новой эмиссии главной целью IPO может стать привлечение средств на развитие новых проектов — у «Сибура» есть планы по созданию совместных предприятий для производства каучука в Индии и Саудовской Аравии.

Также средства от эмиссии могут быть использованы для сокращения долга — у компании большой объем обязательств, большей частью привлеченных для строительства «Запсибнефтехима». Впроче

vspro.info

Пришествие гиганта. Можно ли заработать на IPO «Сибура»

31.07.2018 15:36 В СМИ просочилась информация о грядущем IPO нефтехимического гиганта «Сибур», причем не в Лондоне, а на Московской бирже. Для инвесторов это однозначно позитивная новость, но зачем сделка понадобилась самой компании?Возможный выход ПАО «СИБУР Холдинг» на IPO, если он и состоится (параметры и сроки сделки еще не объявлены), должен вызвать живой интерес у инвесторов. Компаний такого профиля на российском фондовом рынке, можно сказать, что и нет. Ее собратья по рынку — «Нижнекамскнефтехим» и «Казаньоргсинтез» — эмитенты с куда более низкой капитализацией и очень невысокой ликвидностью акций, которые в лучшем случае являются «бумагами второго эшелона». В лице «Сибура» рынок получит современную, крупную, хорошо диверсифицированную по продукции компанию, крупнейшую в стране по газопереработке и в сфере нефтехимии, с потенциалом долгосрочного роста и увеличения стоимости.

Спрогнозировать срок будущего IPO весьма проблематично. Но за последние 10 лет разговоры об этом возникали неоднократно. В прошлом году, например, озвучивались соображения, что размещение лучше проводить после окончания строительства крупнейшего проекта компании — нефтехимического комплекса «Запсибнефтехим» в Тобольске. Это выглядит разумным доводом. Запуск нефтехимического завода в Тобольске добавило бы к стоимости компании порядка 20-25%. Таким образом, IPO нужно ждать не ранее следующего года.

Слава полимерам Если оценивать «Сибур» по отчетности за прошлый год, его капитализация могла бы составить порядка $20 млрд. Может быть, чуть меньше, если учитывать долговую нагрузку, которая составляет, по публичным данным, порядка $4,5 млрд. Но выход «Запсибнефтехима» на проектную мощность все изменит. Он позволит вдвое увеличить выпуск полимерной продукции холдинга, обеспечив ему лидирующие позиции на этом растущем рынке.

Сейчас в структуре доходов «Сибура» выручка от продажи олефинов и полиолефинов составляет около 19%, еще 41% приходится на топливно-сырьевой сегмент, 32% — на пластики, эластомеры и промежуточные продукты. Увеличение доли полимеров позволило бы компании сбалансировать линейку продукции.

Это приблизит капитализацию «Сибура» к озвученным российскими аналитиками оценками в размере около $26 млрд. Размещение по этой цене могло бы пройти успешно, оставив при этом инвесторам потенциал для роста стоимости компании.

Такой подход — размещение по обоснованной оценке — выглядит очень разумным. Мы видели, как размещаясь на IPO выше адекватных оценок, акционеры эмитентов «снимали пенки», а после котировки снижались, а ликвидность акций падала. Такие IPO становились разочарованием для участников рынка, и это плохо сказывалось на дальнейшей динамике акций. Впрочем, тут многое зависит от целей основных акционеров.

Зачем «Сибуру» публичность Мы пока не знаем объема размещения «Сибура», но для обеспечения хорошей ликвидности было бы неплохо исходить хотя бы из 10% капитала. Мы не знаем, будет ли размещаться новая эмиссия или пакет главных акционеров, либо и то и другое. В случае новой эмиссии главной целью IPO может стать привлечение средств на развитие новых проектов — у «Сибура» есть планы по созданию совместных предприятий для производства каучука в Индии и Саудовской Аравии.

Также средства от эмиссии могут быть использованы для сокращения долга — у компании большой объем обязательств, большей частью привлеченных для строительства «Запсибнефтехима». Впрочем, долговая нагрузка «Сибура» пока в пределах нормы, а отношение чистого долга к EBITDA составляет примерно 1,5. В случае размещения пакета акционеров они получат не только рыночную оценку своего состояния, но и возможность «обналичить» его часть, например, для использования в других своих проектах.

В целом, во всем, что касается IPO нефтехимического гиганта, пока слишком много неизвестных. Если размещение все же состоится в следующем году, то нынешняя утечка информации о нем может оказаться способом напомнить о компании, поддержать к ней интерес и прощупать настроения рынка. Но нельзя полностью исключить и вариант размещения уже в этом году, пока рынки растут. Ведь полной уверенности, что благоприятная конъюнктура сохранится, увы, пока нет.www.forbes.ru/finansy-i-investicii/365325-prishestvie-giganta-mozhno-li-zarabotat-na-ipo-sibura

smart-lab.ru

"Сибур": владелец, история основания, основные этапы развития

Если вас интересует вопрос освобождения России от нефтегазовой сырьевой зависимости, следите за проектами и владельцами холдинга «Сибур». В этом случае вы будете отлично информированы о планах, инвестициях и реализации уникальных строительных и промышленных инициатив, связанных с новейшими технологиями переработки нефтегазового сырья.

Некоторые экономические аналитики считают, что «Сибур» является самой продвинутой и эффективной компанией в России на сегодняшний день. Аргументы у этих экспертов более, чем серьезные.

Повышенный интерес к владельцам компании «Сибур»

В материалах СМИ о холдинге наблюдается информационная деформация. Самым популярным является вопрос о том, кому принадлежит «Сибур». Такой приоритет выглядит довольно странным, так как интересных и по-настоящему важных событий в компании предостаточно.

Возможно, это происходит из-за присутствия в числе акционеров «Сибура» Кирилла Шамалова, чья фигура вызывает повышенный интерес вследствие предполагаемого семейного родства (может быть, бывшего) с Владимиром Путиным.

Единоличного владельца у «Сибура» нет. Речь идет о долевом распределении акций, которое периодически меняется, как это и положено по правилам корпоративного управления.

Собственники и доли акций

На период осени 2018 года распределение акций выглядит следующим образом:

- Основной владелец «Сибура» - Леонид Михельсон, которому принадлежит самая крупная доля акций в 48,5%. Частью этих акций в 14,4% управляет «Газпромбанк» в доверительном формате.

- Второй по значимости пакет акций в 17% принадлежит Геннадию Тимченко – давнему деловому партнеру Леонида Михельсона.

- Почти 15% акций принадлежат представителям высшего менеджмента холдинга.

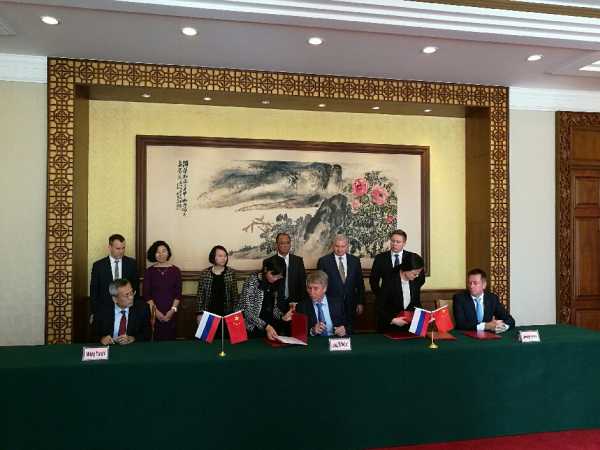

- С декабря 2015 года в команде инвесторов появились иностранцы. Ровно по 10% акций принадлежат двум компаниям из Китая: «Sinopec» и «Фонду Шелкового пути».

«Гадкий утенок» от "Газпрома"

«Сибуру» немногим больше двадцати лет. В 1995 году компания была учреждена по инициативе Правительства РФ. Тогда она называлась «Сибирско-Уральской нефтегазохимической компанией». После приватизации она стала принадлежать «Газпрому» и структурам небезызвестного Якова Голдовского, который инициировал консолидацию практически всех значимых российских нефтехимических ресурсов под крышей будущего «Сибура».

Борьба за владение будущим «Сибуром» была нешуточной. Так или иначе, для бизнеса все закончилось благополучно. Когда компании исполнилось пятнадцать лет, продали половину пакета Леониду Михельсону и Геннадию Тимченко.

«Гадкий утенок» постепенно начал превращаться в прекрасного лебедя. Инвестиционная привлекательность «Сибура» росла, как на дрожжах. Фантастическая рентабельность вывела его на мировой уровень и конкуренцию с самыми прибыльными мировыми нефтехимическими гигантами.

Через пять лет команда владельцев «Сибура» пополнилась серьезными китайскими инвесторами. Это произошло в 2015 году.

Не следует путать ПАО «Сибур Холдинг» с ООО «СиБур», которое является маленькой компанией в Санкт-Петербурге, занимающейся покраской сложных поверхностей.

Уникальность «Сибура»

Главная специализация «Сибура» - переработка нефтегазового сырья для производства нефтехимических материалов. А одним из главных преимуществ перед международными конкурентами – низкая себестоимость сырья.

Совет директоров с недавних пор на треть состоит из независимых директоров. Это отличный показатель с точки зрения эффективного корпоративного управления, который дает возможность включения в высший уровень листинга на крупнейших биржах.

Качеству проектного менеджмента компании можно только позавидовать. «Сибур» может позволить себе приглашать на свои позиции лучших российских специалистов из самых солидных компаний, что он с успехом и делает.

Тобольский этап

Это не завод. Масштаб и техническое оснащение «Запсибнефтехима» поражают воображение и заставили сформулировать новое название уникальному промышленному объекту – Тобольская промышленная площадка. Она объединяет несколько крупнейших объектов. «Сибур» занимается тобольским объектом с 2015 года.

Речь о производстве разнообразной полимерной продукции, в частности полипропилена и полиэтилена. Объем инвестиций фантастический, он составляет больше девяти миллиардов долларов США. Число строителей достигает двенадцати тысяч.

С учетом сложности и уникальности объекта темпы строительства не отстают ни на день от запланированных. Генеральный подрядчик у «Запсибнефтехима» легендарный, это Linde Group, крупнейшая в мире немецкая газовая индустриальная компания.

Тобольский нефтехимический комплекс в два раза повысит выпуск полимерной продукции. В частности, полипропилен увеличится на полмиллиона тонн, а полиэтилен – на полтора миллиона тонн.

Тобольские предприятия заработают на полную мощность во втором квартале 2019 года. Это особый этап в жизни «Сибура». Потому что тобольские активы станут серьезнейшей добавкой к рыночной стоимости холдинга в преддверии важнейшего шага - выхода на биржу.

Новая капитализация «Сибура»

Рентабельность «Сибура» по EBITDA составила в 2017 году 35%, что значительно превышает показатели главных мировых конкурентов в нефтехимическом секторе. Это более чем весомый аргумент в пользу выхода на IPO в виде размещения акций на бирже.

Такой шаг поможет «Сибуру» привлечь до трех миллиардов долларов США. Основной акционер Леонид Михельсон вместе с членами Совета Директоров считают, что выходить на биржу нужно только после завершения строительства «Запсибнефтехима».

Без рисков в бизнесе не обойтись. Есть они и у «Сибура» по ходу капитализации. Дело в том, что ряд потенциальных инвесторов чрезвычайно осторожны в делах, связанных с санкциями. Бывают случаи, когда они предпочитают не иметь дела с ценными бумагами, если есть хоть малейший риск санкционных штрафов.

Для «Сибура» такая ситуация может привести к сокращению круга возможных инвесторов. Но даже с учетом данного факта перспективы у холдинга великолепные, особенно в сравнении с любой другой российской компанией.

Амурские перспективы

ГХК – новый проект «Сибура» под названием «Амурский газохимический комплекс». Это будет еще один гигант нефтехимической переработки с возможным учреждением совместного предприятия с одним из владельцев «Сибура» в лице китайской компании Sinopec.

Главные решения по проекту будут приниматься в 2019 году, а сам запуск рассчитан на 2024 год. Примечательным фактом является амурское сотрудничество с бывшим владельцем компании – «Газпромом», который будет ответственным за поставку этана в качестве сырья в течение двадцати лет.

В «Сибуре» на сегодняшний день все сложилось самым оптимальным образом:

- Нефтехимическая переработка является перспективным и устойчивым видом бизнеса во всем мире.

- Дешевое сырье.

- Высокое качество корпоративного управления.

- Высокая компетентность управленческого корпуса.

С такими факторами уверенность в перспективах развития холдинга может быть самой высокой. Давайте наблюдать за этой компанией, это всегда интересно.

fin-az.ru

Пришествие гиганта. Можно ли заработать на IPO «Сибура» — Рамблер/финансы

Возможный выход ПАО «СИБУР Холдинг» на IPO, если он и состоится (параметры и сроки сделки еще не объявлены), должен вызвать живой интерес у инвесторов. Компаний такого профиля на российском фондовом рынке можно сказать, что и нет. Ее собратья по рынку, «Нижнекамскнефтехим» и «Казаньоргсинтез», — эмитенты с куда более низкой капитализацией и очень невысокой ликвидностью акций, которые в лучшем случае являются «бумагами второго эшелона». В лице «Сибура» рынок получит современную, крупную, хорошо диверсифицированную по продукции компанию, крупнейшую в стране по газопереработке и в сфере нефтехимии, с потенциалом долгосрочного роста и увеличения стоимости.Спрогнозировать срок будущего IPO весьма проблематично. Но за последние 10 лет разговоры об этом возникали неоднократно. В прошлом году, например, озвучивались соображения, что размещение лучше проводить после окончания строительства крупнейшего проекта компании — нефтехимического комплекса «Запсибнефтехим» в Тобольске. Это выглядит разумным доводом. Запуск нефтехимического завода в Тобольске добавило бы к стоимости компании порядка 20-25%. Таким образом, IPO нужно ждать не ранее следующего года.

Слава полимерам

Если оценивать «Сибур» по отчетности за прошлый год, его капитализация могла бы составить порядка $20 млрд Может быть, чуть меньше — если учитывать долговую нагрузку, которая составляет, по публичным данным, порядка $4,5 млрд Но выход «Запсибнефтехима» на проектную мощность все изменит. Он позволит вдвое увеличить выпуск полимерной продукции холдинга, обеспечив ему лидирующие позиции на этом растущем рынке.

Сейчас в структуре доходов «Сибура» выручка от продажи олефинов и полиолефинов составляет около 19%, еще 41% приходится на топливно-сырьевой сегмент, 32% — на пластики, эластомеры и промежуточные продукты. Увеличение доли полимеров позволило бы компании сбалансировать линейку продукции.

Это приблизит капитализацию «Сибура» к озвученным российскими аналитиками оценками в размере около $26 млрд Размещение по этой цене могло бы пройти успешно, оставив при этом инвесторам потенциал для роста стоимости компании.

Такой подход — размещение по обоснованной оценке — выглядит очень разумным. Мы видели, как размещаясь на IPO выше адекватных оценок, акционеры эмитентов «снимали пенки», а после котировки снижались, а ликвидность акций падала. Такие IPO становились разочарованием для участников рынка, и это плохо сказывалось на дальнейшей динамике акций. Впрочем, тут многое зависит от целей основных акционеров.

Зачем «Сибуру» публичность

Мы пока не знаем объем размещения «Сибура», но для обеспечения хорошей ликвидности было бы неплохо исходить хотя бы из 10% капитала. Мы не знаем, будет ли размещаться новая эмиссия или пакет главных акционеров, либо и то и другое. В случае новой эмиссии главной целью IPO может стать привлечение средств на развитие новых проектов — у «Сибура» есть планы по созданию совместных предприятий для производства каучука в Индии и Саудовской Аравии.

Также средства от эмиссии могут быть использованы для сокращения долга — у компании большой объем обязательств, большей частью привлеченных для строительства «Запсибнефтехима». Впрочем, долговая нагрузка «Сибура» пока в пределах нормы, а отношение чистого долга к EBITDA составляет примерно 1,5. В случае размещения пакета акционеров они получат не только рыночную оценку своего состояния, но и возможность «обналичить» его часть, например, для использования в других своих проектах.

В целом, во всем, что касается IPO нефтехимического гиганта, пока слишком много неизвестных. Если размещение все же состоится в следующем году, то нынешняя утечка информации о нем может оказаться способом напомнить о компании, поддержать к ней интерес и прощупать настроения рынка. Но нельзя полностью исключить и вариант размещения уже в этом году, пока рынки растут. Ведь полной уверенности, что благоприятная конъюнктура сохранится, увы, пока нет.

Читайте также

finance.rambler.ru