Обеспеченность запасами «Роснефти» достигла 20 лет . 20 лет роснефти

«Роснефть» увязала участие в налоговой реформе с поддержкой своих НПЗ :: Бизнес :: РБК

«Роснефть» не исключила выхода из эксперимента по налоговой реформе в нефтяной отрасли через год после его старта, если не получит поддержку для своих НПЗ. Минфин обещает поддержать нефтепереработку

Фото: Андрей Рудаков / Bloomberg

Условие «Роснефти»

Главный исполнительный директор «Роснефти» Игорь Сечин написал письмо на имя вице-премьера Аркадия Дворковича о перспективах участия компании в эксперименте по переходу на налог на дополнительный доход (НДД). У РБК есть копия этого письма от 13 октября, федеральный чиновник подтвердил его содержание.

Из документа можно сделать вывод, что «Роснефть» готова в долгосрочной перспективе участвовать в налоговой реформе нефтяной отрасли — переходе на новый налог — в случае поддержки нефтепереработки.

НДД будет взиматься с дохода от продажи нефти, а не с выручки (см. врез). В четверг, 23 ноября, переход отрасли на НДД одобрило правительство.

Новый налоговый режим (эксперимент по его введению заработает с 1 января 2019 года) не может быть конечной целью реформы налогообложения в нефтяной отрасли, так как НДД стимулирует исключительно добычу нефти, пишет Сечин. После проведения большого налогового маневра (увеличение налоговой нагрузки на добычу при снижении экспортных пошлин на нефть и нефтепродукты) нефтепереработка стала убыточной, и эту проблему НДД не решает, указывает он. Глава «Роснефти» попросил Дворковича утвердить меры поддержки для НПЗ компании, не исключив в противном случае выхода из эксперимента по НДД через год.

Результаты применения НДД должны оцениваться комплексно — как в добыче, так и в переработке, говорится в письме Сечина. Если правительство не примет «системные фискальные решения» для поддержки НПЗ, «Роснефть» оставляет за собой право после года участия в эксперименте прекратить применение режима НДД «как не отвечающего интересам вертикально интегрированных компаний и целям устойчивого развития российской нефтяной отрасли», предупреждает Сечин. Представители «Роснефти» и Дворковича отказались от комментариев.

Сейчас нефтяные компании платят налог на добычу полезных ископаемых (НДПИ) и экспортные пошлины, эти налоги взимаются с выручки. Реформа предполагает частичную замену НДПИ новым налогом — на дополнительный доход (НДД). Ставка этого налога составит 50%, он будет взиматься с дохода от продажи нефти за вычетом экспортной пошлины, сниженного НДПИ, расходов на добычу и транспортировку. НДД должен был заработать с 2018 года в виде эксперимента для пилотных проектов с общей добычей не более 15 млн т, но теперь перенесен на 2019 год. Министр энергетики Александр Новак оценил дополнительные доходы бюджета от введения этого налога почти в 1 трлн руб. до 2035 года.

«Роснефть» просит правительство поддержать нефтеперерабатывающие заводы уже около года. Как и раньше, основные преференции Сечин просит для НПЗ в семи регионах России, где находятся ключевые заводы «Роснефти», а также Хабаровский НПЗ Независимой нефтегазовой компании (ННК), принадлежащей экс-президенту «Росн

www.rbc.ru

Сколько у "Роснефти" осталось нефти на самом деле

По итогам 2017 г. обеспеченность ПАО "НК "Роснефть" доказанными запасами углеводородов по классификации SEC составила около 20 лет.

Доказанные запасы углеводородов ПАО "НК "Роснефть" на 31.12.2017 г. по классификации SEC составили 39,907 млрд барр. н.э. (5,395 млрд тонн нефтяного эквивалента). Запасы углеводородов по сравнению с запасами на конец 2016 г. увеличились на 2,135 млрд барр. н.э. (284 млн т н.э.) или на 6%. Аудит, предусматривающий оценку запасов до конца срока рентабельной разработки месторождений, проведен компанией DeGolyer&MacNaughton.

Обычная новость, которая в принципе интересна лишь акционерам главное российской нефтяной компании, заслуживает тем не менее отдельного комментария. Уже лет 15 или 20 цифру обеспеченности запасами российских нефтяных компаний различные оппозиционные эксперты трактуют очень предвзято. Если кратко и в контексте сегодняшней новости - через 20 лет нефть у Роснефти закончится, и дело труба. Роснефть прекратит свое существование, а следом и Россия, т.к. бюджет Российской Федерации прикажет долго жить. Обычно у псевдоэкспертов данное утверждение сочетается с точкой зрения, что через 10-20 лет нефть никому не будет нужна, т.к. с помощью новых технологий мир перейдет на альтернативную энергетику. Последняя точка зрения очень популярна у некоторых российских чиновников и системных либералов, ее неоднократно озвучивал руководитель Сбербанка РФ Герман Греф.

На самом деле российские нефтяники, как и положено, проводят разведку новых месторождений и, как мы видим, проблем с обеспеченностью запасами у них нет. Более того, у российских нефтяников обеспеченность запасов выше, чем у большинства зарубежных компаний. Эта ситуация уходит корнями в еще советское прошлое. СССР готовился к длительной мировой войне и уделял достаточно внимания обеспеченности нефтяными запасами. В отношении Газпрома многие западные эксперты даже полагают, что газовый холдинг не сможет их полностью монетизировать.

При оценке нефтегазовых холдингов размер запасов является ключевым. Однако, в отношении российских компаний он используется редко, как кстати и размер добычи. Дело в том, что из-за жесткого налогового режима значительная часть выручки от экспорта сырья достается бюджету, а не акционерам. Возможно это не совсем справедливо, однако, без консолидации природной ренты в бюджете Российскую Федерацию как государство пришлось бы распускать.

Что касается вопроса, будет ли нужна нефть мировой экономике через 20 лет, это покажет только время. Однако на данный вопрос мы склонны дать скорее положительный, чем отрицательный ответ.

www.nalin.ru

Обеспеченность запасами «Роснефти» достигла 20 лет — Рамблер/новости

НК "Роснефть" в 2017 г. нарастила доказанные запасы углеводородов на 6% и по итогам года обеспеченность запасами достигла 20 лет, сообщила крупнейшая российская нефтегазовая компания.Доказанные запасы углеводородов ПАО "НК "Роснефть" на 31.12.2017 г. по классификации SEC составили 39,907 млрд барр. н.э. (5,395 млрд тонн нефтяного эквивалента).

Запасы углеводородов по сравнению с запасами на конец 2016 г. увеличились на 2,135 млрд барр. н.э. (284 млн т н.э.) или на 6%.

Аудит, предусматривающий оценку запасов до конца срока рентабельной разработки месторождений, проведен компанией DeGolyer&MacNaughton.

По итогам 2017 г. обеспеченность ПАО "НК "Роснефть" доказанными запасами углеводородов по классификации SEC составила около 20 лет.

Органический коэффициент замещения доказанных запасов углеводородов в 2017 году по классификации SEC составил 184% (коэффициент замещения рассчитан в тоннах нефтяного эквивалента. Коэффициент замещения в баррелях нефтяного эквивалента составил 186%).

На протяжении ряда лет ПАО "НК "Роснефть" с заметным отрывом лидирует среди крупнейших публичных международных нефтегазовых компаний по уровню обеспеченности доказанными запасами и коэффициенту замещения доказанных запасов, а также самому низкому уровню затрат на поиск и разработку запасов углеводородов.

По классификации PRMS (система управления углеводородными ресурсами) на 31.12.2017 запасы углеводородов по категории 1Р составили 46,520 млрд барр. н.э. (6,303 млрд т н.э), 2Р — 83,838 млрд барр. н.э. (11,357 млрд т н.э), по категории 3Р — 120,853 млрд барр. н.э. (16,386 млрд т н.э.).

Рост запасов 1Р составил 1%; увеличение 2Р запасов составило 2%, суммарные запасы по категории 3Р выросли в 2017 г. на 4%.

НК "Роснефть" в течение многих лет стабильно обеспечивает высокие уровни покрытия текущей добычи приростом запасов.

В 2018-2022 гг. компания намерена замещать не менее 100% добываемых углеводородов. Одновременно предполагается ускоренное вовлечение запасов в разработку с сокращением сроков подготовки проектов, перевод ресурсов в запасы с учетом их рентабельности, повышение успешности поисково-разведочного бурения в Российской Федерации.

В среднесрочной перспективе интенсификация добычи на зрелых месторождениях и активная разработка новых перспективных нефтяных и газовых проектов, включая Ванкорский кластер, Эргинский кластер, Русское, Харампурское и Северо-Комсомольское месторождения, Роспан, позволит наращивать объемы добычи компании за счет органического роста.

Читайте также

news.rambler.ru

Чистая прибыль «Роснефти» в 2017 году по МСФО выросла на 27,6% - Экономика и бизнес

МОСКВА, 19 марта. /ТАСС/. Чистая прибыль "Роснефти" по итогам 2017 года по международным стандартам финансовой отчетности (МСФО) выросла на 27,6% - до 222 млрд рублей, говорится в сообщении компании.

Выручка "Роснефти" за отчетный период увеличилась на 20,6% - до 6 трлн рублей. Показатель EBITDA (прибыль до уплаты процентов, налога на прибыль и амортизации) по итогам года вырос на 9,8% - до 1,4 трлн рублей. Капитальные затраты компании составили 922 млрд рублей против 709 млрд рублей годом ранее. Таким образом рост показателя составил 30%. Операционные затраты компании составили 177 млрд рублей, что на 8,6% выше уровня предшествующего года.

"Роснефть" объясняет рост финансовых показателей успешной реализацией синергетических эффектов от интеграции новых активов, участием в международных совместных проектах, а также постоянным контролем и оптимизацией операционных затрат, несмотря на рост налоговой нагрузки.

При этом выручка возросла за счет интеграции новых активов, положительной ценовой динамики на нефтяном рынке, улучшения корзины реализации и расширения трейдинговой активности при значительно опережающем росте поставок нефти и нефтепродуктов на внутренний рынок.

С учетом осуществленных инвестиций в развитие отдельных проектов, реализуемых компанией, свободный денежный поток в 2017 году составил 245 млрд рублей ($4,1 млрд). Компания отмечает, что несмотря на увеличение масштабов деятельности и вхождение в стратегические проекты, свободный денежный поток компании остается положительным. Свободный денежный поток является важным источником обслуживания обязательств и выплаты дивидендов акционерам.

Комментируя результаты глава "Роснефти" Игорь Сечин сказал, что в 2017 году компания продолжила значительно улучшать производственные и финансовые показатели, эффективно интегрируя новые активы, а также повышая доходность бизнеса по всей цепочке создания стоимости.

"Выход на новые рынки Египта и Индии даст значительное ускорение развитию глобальной платформы бизнеса компании, укрепляя лидирующие позиции на глобальных сырьевых рынках. Старт добычи газа на проекте Зохр и вхождение в Essar Oil уже способствуют повышению финансовых показателей бизнеса", - отметил он.

Добыча углеводородов

"Среднесуточная добыча жидких углеводородов в IV квартале 2017 г. составила 4,55 млн баррелей. За 2017 год компания добыла 225,5 млн т жидких углеводородов (4,58 млн баррелей в сутки), повысив среднесуточный объем производства на 7,6%", - сообщается в пресс-релизе.

Добыча углеводородов "Роснефти" в 2017 году выросла на 6,3% - до 281,7 млн т нефтяного эквивалента, при этом суточная добыча увеличилась на 6,5% - до 5,72 млн баррелей нефтяного эквивалента (б.н.э.).

В компании отмечают, что, как исключая операционные показатели "Башнефти", так и включая их с января 2016 года, "Роснефть" продемонстрировала положительную динамику добычи в 2017 году, несмотря на внешние ограничения, наложенные в октябре 2016 года.

Одним из ключевых достижений 2017 году стал опережающий рост добычи нефти "РН-Юганскнефтегаз". По итогам года предприятие увеличило производство нефти на 4,5% - до свыше 66,5 млн т, а в четвертом квартале суточная добыча достигла свыше 190 тыс. т. (более 69 млн т в годовом выражении).

Среди других крупных зрелых активов, продемонстрировавших рост суточной добычи, - "РН-Няганьнефтегаз" (+1,6%), "Варьеганнефтегаз" (+0,7%), а также "Самаранефтегаз" (+1,4%). Во многом, росту добычи способствуют существующие налоговые стимулы для месторождений с низкопроницаемыми коллекторами.

В 2017 году "Роснефть" начала промышленную эксплуатацию трех месторождений Уватского проекта - Северо-Тямкинского, Северо-Тамаргинского и Косухинского. Извлекаемые запасы по категории АВ1С1+В2С2 указанных месторождений на 1 января 2018 года составляют около 54 млн т нефти.

Развитие проектов нефтедобычи в 2017 году

В соответствии с планом развиваются действующие крупные проекты, такие как "Сузун" и "Мессояханефтегаз", на которых в доле компании за 2017 год добыто более 5,7 млн т нефти. На проектах продолжается эксплуатационное бурение, ведутся завершающие работы на второй очереди УПН Сузунского месторождения и расширение объектов подготовки нефти ЦПС на Восточно-Мессояхском месторождении.

В 2017 году "Роснефтью" была запущена добыча на ряде новых крупных проектов. Официальный ввод в эксплуатацию пускового комплекса Эргинского кластера в Западной Сибири и старт отгрузки первой партии товарной нефти в трубопроводную систему "Транснефти" состоялся в ноябре 2017 года.

В режиме комплексного технологического опробования начата эксплуатация установки подготовки нефти (УПН-1) на Юрубчено-Тохомском месторождении в Восточной Сибири, завершаются строительно-монтажные работы на объектах первой очереди проекта и продолжаются эксплуатационное бурение, дальнейшее развитие производственной и сопутствующей инфраструктуры. Совокупная добыча данных проектов в 2017 году составила около 1 млн т, а суточная добыча в конце года уже превысила 50 тыс. баррелей.

Ранее сообщалось, что совет директоров "Роснефти" одобрил стратегическую программу развития компании в периметре до 2022 года, основной упор будет сделан на интенсификацию добычи и ускоренный рост цифровизации бизнеса.

Глава "Роснефти" Игорь Сечин сообщал, что оценочный чистый эффект от реализации стратегии составит 15-20% действующей капитализации компании.

Как отмечал первый вице-президент "Роснефти" Павел Федоров, стратегия "Роснефти" основана на консервативном прогнозе цены на нефть - $47 за баррель на весь период. По его словам, инвестиции компании просчитываются на двухлетний период, на 2018 год эта цифра планируется на уровне 950 млрд руб., на 2019 год - более 1 трлн руб. (без учета проектов, в которых "Роснефть" имеет миноритарную долю - прим. ТАСС). Согласно стратегии, органический рост добычи до 2022 года оценивается в 30 млн т.

Добыча нефти и газа

"Роснефть" по итогам 2017 года увеличила добычу нефти и конденсата на 7,3% до 225,5 млн тонн. "Среднесуточная добыча жидких углеводородов в IV квартале 2017 года составила 4,55 млн барр. За 2017 год компания добыла 225,5 млн т жидких углеводородов (4,58 млн барр. в сутки), повысив среднесуточный объем производства на 7,6%", - сообщается в пресс-релизе.

Компания также увеличила добычу газа. "По итогам 2017 года добыча газа составила 68,41 млрд куб. м, увеличившись на 2% год к году. Рост добычи обусловлен приобретением в IV квартале 2016 года активов "Башнефти", запуском в 2017 году в "Варьеганнефтегазе" новых скважин и увеличением сдачи газа через Тюменскую компрессорную станцию после реконструкции, а также запуском новых и оптимизацией режимов работы действующих скважин в "Сибнефтегаз", - отмечается в пресс-релизе.

Добыча газа в четвертом квартале 2017 года составила 17,55 млрд куб. м, увеличившись на 5,3% по сравнению с предыдущим кварталом в основном за счет завершения планово-предупредительных ремонтов на береговом комплексе подготовки Чайво, Тюменской компрессорной станции и газоперерабатывающих заводах "Сибура" в третьем квартале 2017 года. Уровень полезного использования попутного нефтяного газа в 2017 году составил 89,2%.

В декабре "Роснефть" в составе международного консорциума начала добычу газа в рамках проекта по разработке месторождения Zohr на шельфе Египта. Реализация проекта такого масштаба совместно с зарубежными партнерами позволит "Роснефти" расширить опыт в освоении шельфовых месторождений и укрепить свои позиции на стратегически важном рынке Египта.

В июне глава компании Игорь Сечин сообщал, что "Роснефть" ожидает среднегодовой рост добычи газа на уровне 10%. Он также отмечал, что в 2019 году добыча на газовом проекте "Роснефти" - "Роспан" - может составить 20 млрд кубометров.

"Роснефть" осуществляет добычу газа посредством 30 дочерних обществ и совместных предприятий в Западной и Восточной Сибири, Центральной России, на юге европейской части России, Дальнем Востоке, а также во Вьетнаме и Венесуэле. Согласно стратегии по развитию газового бизнеса, "Роснефть" к 2020 году планирует выйти в лидеры среди независимых производителей газа с годовой добычей в 100 млрд кубометров.

Предоплаты по контрактам

ПАО "НК "Роснефть" в 2017 году поставила нефти в счет предоплаты по долгосрочным договорам на 255 млрд рублей против 122 млрд рублей в 2016 году, следует из отчетности компании.

"Зачет предоплаты по указанным контрактам составил 255 млрд рублей и 122 млрд рублей ($7,59 млрд и $3,85 млрд по курсу на даты предоплат, не подлежащие переоценке по текущему курсу) за 2017 год и 2016 год", - говорится в документе.

Остаток задолженности "Роснефти" по таким контрактам на 31 декабря 2017 года составлял 1,322 трлн руб. против 1,586 трлн руб. на 1 января 2017 года

В течение 2013-2014 годов "Роснефть" подписала ряд долгосрочных договоров на поставку нефти и нефтепродуктов, предусматривающих получение предоплаты. Суммарный минимальный объем будущих поставок по данным договорам составляет около 400 млн т. Цена нефти и нефтепродуктов определяется на основе текущих рыночных котировок. Погашение предоплаты осуществляется путем физической поставки нефти и нефтепродуктов.

"Роснефть" имеет долгосрочные обязательства по авансам, полученным в рамках соглашений о долгосрочных поставках нефти с крупнейшими мировыми нефтетрейдинговыми компаниями China National United Oil Corporation, Glencore, Vitol и Trafigura.

Поставки на Кубу

"Роснефть" в 2017 году поставила в адрес кубинской компании Cubametales 220 тыс. т нефти и базовых масел. В сообщении российской компании указано, что поставки были выполнены в рамках межправительственного соглашения между Российской Федерацией и Республикой Куба.

Ранее планировалось, что поставки составят до 250 тыс. т нефти, однако сроки не уточнялись.

Ранее СМИ сообщали, что в конце 2016 года председатель Госсовета и Совета министров Республики Куба Рауль Кастро попросил президента РФ Владимира Путина обеспечить поставку нефти и нефтепродуктов в республику в связи с появившимися там проблемами с сырьем из Венесуэлы.

tass.ru

ОАО "Роснефть" - 20 лет

29 сентября 1995 г., постановлением Правительства РФ №971 государственное предприятие по добыче и переработке нефти «Роснефть» было преобразовано в открытое акционерное общество «Нефтяная компания «Роснефть». В этом же году в состав компании вошел Туапсинский НПЗ.

[Туапсинский НПЗ]

Нефтепровод Грозный — Туапсе — первый крупный российский магистральный нефтепровод из труб среднего диаметра. Построен в 1927—1928 годах для транспортировки нефти из грозненского района нефтедобычи к побережью Чёрного моря в порт Туапсе. Одновременно в Туапсе строится нефтеперегонный завод и лучший в Европе нефтяной пирс на четыре причала. В 1929 году завод начал свою работу.

Это были годы становления Советской власти и индустриализации. Строительство крупных промышленных объектов сопровождалось развитием региона и увеличением числа жителей Туапсе.

В годы Великой Отечественной войны завод был эвакуирован.

12-ти кубовая установка первичной переработки нефти была разделена на две секции. Одна отправлена в Бургуслан, а вторая в Сызрань. Где проработала вплоть до наших дней и была выведена из эксплуатации несколько лет назад.

Из эвакуации завод вернулся в 1949 году и дал первую продукцию.

С 2005 года «Роснефть» осуществляет строительство нового Туапсинского нефтеперерабатывающего завода без остановки основного производства.

Последнее десятилетие завод напоминает одну большую стройку.

Стратегическое положение, короткое логистическое плечо, поставки сырой нефти по трубопроводу послужили обоснованием плана модернизации предприятия.

На сегодня закончена первая фаза - капитальное строительство.

фото

фото

Завезена большая часть установок, построен газопровод высокого давления, запущена новая ТЭС. Дальнейшие работы будут производиться с отклонениями от ранее принятых сроков.

Продукция, выпускаемая заводом, через нефтяной терминал "Роснефти" (Туапсинская нефтебаза) транспортируется на причалы нефтерайона.

На довольно сжатой территории находится и завод, и нефтебаза, и морские причалы. Можно с уверенность сказать - это и есть закрома Родины.

Так же к порту Туапсе приписаны два бункеровщика. Один из них "РН-Туапсе" осуществляет поставку судового топлива и через Керченский пролив.

Справка (

Сегодня «Роснефть» — лидер российской нефтяной отрасли и крупнейшая публичная нефтегазовая корпорация мира. Основными видами деятельности Компании являются поиск и разведка месторождений углеводородов, добыча нефти, газа, газового конденсата, реализация проектов по освоению морских месторождений, переработка добытого сырья, реализация нефти, газа и продуктов их переработки на территории России и за ее пределами.

«Роснефть» включена в перечень стратегических предприятий России и сохраняет за собой статус крупнейшего налогоплательщика страны, обеспечивающего пятую часть от всех налоговых поступлений консолидированного бюджета РФ.

far01.livejournal.com

Вести Экономика ― Обеспеченность запасами "Роснефти" достигла 20 лет

Распечатать

12.02.2018 10:03

Москва, 12 февраля - "Вести.Экономика". НК "Роснефть" в 2017 г. нарастила доказанные запасы углеводородов на 6% и по итогам года обеспеченность запасами достигла 20 лет, сообщила крупнейшая российская нефтегазовая компания. Доказанные запасы углеводородов ПАО "НК "Роснефть" на 31.12.2017 г. по классификации SEC составили 39,907 млрд барр. н. э. (5,395 млрд тонн нефтяного эквивалента).

Доказанные запасы углеводородов ПАО "НК "Роснефть" на 31.12.2017 г. по классификации SEC составили 39,907 млрд барр. н. э. (5,395 млрд тонн нефтяного эквивалента).Запасы углеводородов по сравнению с запасами на конец 2016 г. увеличились на 2,135 млрд барр. н. э. (284 млн т н. э.) или на 6%.

Аудит, предусматривающий оценку запасов до конца срока рентабельной разработки месторождений, проведен компанией DeGolyer&MacNaughton.

Участки "Роснефти" на шельфе Черного моря

По итогам 2017 г. обеспеченность ПАО "НК "Роснефть" доказанными запасами углеводородов по классификации SEC составила около 20 лет.Органический коэффициент замещения доказанных запасов углеводородов в 2017 г. по классификации SEC составил 184% (коэффициент замещения рассчитан в тоннах нефтяного эквивалента. Коэффициент замещения в баррелях нефтяного эквивалента составил 186%).

На протяжении ряда лет ПАО "НК "Роснефть" с заметным отрывом лидирует среди крупнейших публичных международных нефтегазовых компаний по уровню обеспеченности доказанными запасами и коэффициенту замещения доказанных запасов, а также самому низкому уровню затрат на поиск и разработку запасов углеводородов.

По классификации PRMS (система управления углеводородными ресурсами) на 31.12.2017 запасы углеводородов по категории 1Р составили 46,520 млрд барр. н. э. (6,303 млрд т н. э.), 2Р – 83,838 млрд барр. н.э. (11,357 млрд т н.эю), по категории 3Р – 120,853 млрд барр. н. э. (16,386 млрд т н. э.).

Рост запасов 1Р составил 1%; увеличение 2Р запасов составило 2%, суммарные запасы по категории 3Р выросли в 2017 г. на 4%.

НК "Роснефть" в течение многих лет стабильно обеспечивает высокие уровни покрытия текущей добычи приростом запасов.

Ссылки по теме

В 2018-2022 гг. компания намерена замещать не менее 100% добываемых углеводородов. Одновременно предполагается ускоренное вовлечение запасов в разработку с сокращением сроков подготовки проектов, перевод ресурсов в запасы с учетом их рентабельности, повышение успешности поисково-разведочного бурения в Российской Федерации.В среднесрочной перспективе интенсификация добычи на зрелых месторождениях и активная разработка новых перспективных нефтяных и газовых проектов, включая Ванкорский кластер, Эргинский кластер, Русское, Харампурское и Северо-Комсомольское месторождения, Роспан, позволит наращивать объемы добычи компании за счет органического роста.

www.vestifinance.ru

чистая прибыль — рекордный рост

«Роснефть» улучшила свои ключевые финансовые показатели, - главный итог опубликованной финансовой отчетности компании по итогам первого квартала 2018 года. Причем, значительно выросла как чистая прибыль, так и свободный денежный поток, который уже на протяжении 24 кварталов подряд остается положительным.

«САМАЯ ВЫСОКАЯ В ОТРАСЛИ»

Большинство аналитиков инвестиционных банков прогнозировали сильные финансовые результаты компании по итогам 1 кв. Тем не менее, реальные результаты по большинству показателей превзошли оценки экспертов.

Например, аналитики Merril Lynch еще в прошлом году прогнозировали, что 2018 год станет рекордным для «Роснефти» в плане генерации свободного денежного потока и дивидендной доходности. Показатели первого квартала полностью оправдывают эти ожидания. Выручка выросла на 24,6% в долларовом выражении и на 22% в рублях по сравнению с аналогичным периодом годом ранее и достигла 1 722 млрд руб. (30,9 миллиарда долларов). Увеличение произошло в основном благодаря оптимизации каналов сбыта в условиях роста цен на нефть на фоне сохраняющихся ограничений по добыче в рамках соглашения ОПЕК+. Динамика выручки за 3 месяца в годовом выражении выше, чем у конкурентов.

EBITDA (прибыль до вычета налогов, амортизации и процентов по кредитам) в начале 2018 года увеличилась на 19,3% в долларовом и на 15,6% в рублевом выражении по сравнению с 1 кварталом 2017 года, достигнув 385 миллиардов рублей (6,8 миллиарда долларов), что, в целом, объясняется синергетическим эффектом от интеграции новых активов в предыдущие годы, участием в международных совместных проектах, а также постоянным контролем и оптимизацией операционных затрат. Показатель оказался выше консенсус-прогноза большинства российских и иностранных инвестбанков.

Чистая прибыль, относящаяся к акционерам компании (чистая прибыль за вычетом доли неконтролирующих акционеров), по итогам квартала составила 81 млрд руб., увеличившись в 7,4 раза год к году (1,5 миллиарда долларов при росте в 7,5 раз). Это произошло в связи с ростом операционной прибыли и снижением колебаний курсовых разниц. Чистая прибыль продемонстрировала рекордный рост за последние 5 лет (более значительный рост – в 8 раз квартал к кварталу - был только в 2013 г., когда компания консолидировала в отчетности показатели ТНК-ВР)

По показателю чистой прибыли результаты Компании за I квартал превзошли консенсус-прогнозы ключевых инвестиционных банков. Больше того, динамика роста чистой прибыли в отчетном квартале у «Роснефти» самая высокая в отрасли - 650%.

ЖЕСТКИЙ КОНТРОЛЬ НАД ЗАТРАТАМИ

Одна из главных причин успеха «Роснефти» - развитие стратегии, направленной на привлечение партнеров в собственные крупные проекты. Такая экономическая модель позволяет обеспечить проведение эффективной разведки и добычи нефти и газа, получить доступ к новым знаниям и технологиям, а также разделить с партнерами геологические и финансовые риски. Интегральный подход «Роснефти» отражает мировую тенденцию к кооперации при реализации крупных нефтегазовых проектов. Благодаря интегральному подходу, страны-потребители заинтересованы в получении гарантированных объемов сырья, в добыче этих объемов, их транспортировке и доставке конечному потребителю. Такой подход минимизирует риски участников, гарантируя им получение прибыли по всей производственной цепочке. Привлечение партнеров в перспективные проекты увеличивает их прибыльность.

Кроме того, компания традиционно удерживает жесткий контроль над затратами. По результатам января-марта «Роснефть» сохранила лидерство среди мировых публичных компаний по удельным затратам на добычу (3,3 долл. на баррель нефтяного эквивалента). По сравнению с предыдущим кварталом произошло снижение показателя на 2,9%. В годовом выражении произошел его небольшой рост в основном из-за укрепления курса рубля, увеличения тарифов на электроэнергию и роста производственных расходов с целью обслуживания и поддержания растущего фонда скважин. При этом, например, аналогичный показатель Британской BP (без учета добычи «Роснефти») составляет 7,69 долл. на б.н.э.

Свободный денежный поток компании остается положительным уже на протяжении 24 кварталов подряд. В отчетном периоде показатель составил 142 млрд руб (или 2,5 млрд долларов). Это более чем в 3,2 раза больше, чем в IV квартале 2017 года. Рост же по сравнению с аналогичным периодом 2017 года составил 40,6% в рублевом выражении и 56,3% в долларовом.

В отличие от большинства конкурентов, показатели которых в период после покупки активов и в фазе запуска инвестпроектов отличаются значительной волатильностью, «Роснефть» по итогам I квартала 2018 года сохранила положительную динамику роста свободного денежного потока. Причем, среди мировых нефтегазовых гигантов «Роснефть» имеет наибольшую динамику роста показателя свободного денежного потока в квартальном выражении (257%).

ПОВЫШЕНИЕ ДИВИДЕНДОВ

Рынок позитивно воспринял финансовую отчетность компании. Девять банков рекомендуют «покупать» акции НК «Роснефть». Рекомендации о продаже отсутствуют.

Компания сохраняет комфортный уровень долговой нагрузки. По итогам I квартала «Роснефть» обеспечила плановое погашение всех долговых обязательств. Общий объем погашений финансовых обязательств компанией в отчетном периоде составил 1 027 млрд руб., включая выплаченные проценты. Краткосрочные финансовые обязательства компании сократились к концу марта на 49% за счет их рефинансирования долгосрочными заемными инструментами и планового погашения. В 2017 года Совет директоров компании внес изменения дивидендную политику, в соответствии с которыми минимальный уровень дивидендных выплат был увеличен с 35% до 50% от чистой прибыли по МСФО. В апреле Совет директоров компании рекомендовал годовому Общему собранию акционеров направить на выплату дивидендов по итогам 2017 года 6,65 рубля на одну обыкновенную акцию, или 70,5 млрд руб. С учетом уже ранее выплаченных промежуточных дивидендов за I полугодие 2017 года, общая сумма дивидендов за 2017 год составит 111,1 млрд руб., или 50% от чистой прибыли. Учитывая выплаты дивидендов по итогам I полугодия 2017 года в размере 3 руб. 83 коп. на акцию, суммарный дивиденд на акцию за 2017 год составит 10 руб. 48 коп.

Рынок по достоинству оценил приверженность «Роснефти» своей дивидендной политике. Сразу после того, как стало известно о решении компании направить на выплату дивидендов 50% чистой прибыли, в Renaissance Capital назвали бумаги «Роснефти» самыми доходными в нефтегазовом секторе.

«Мы считаем, что российский нефтегазовый сектор будет приносить привлекательные дивиденды в 2018 году со средней доходностью 5,9%. Наиболее высокодоходными бумагами, на наш взгляд, являются акции «Роснефти» (7,1%)», — отмечается в отчете, выпущенном Renaissance Capital.

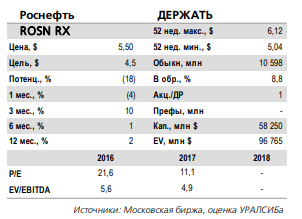

Ведущие инвестиционные банки, в свою очередь, заявили, что прогнозируют рост стоимости акций корпорации, и рекомендовали их к приобретению. Так, Raiffeisenbank повысил прогнозную стоимость акций компании с 380 рублей до 430 рублей, а глобальных депозитарных расписок — с $6,5 до $6,9 за штуку.

«Мы ожидаем, что в 2018 году «Роснефть» продемонстрирует резкий рост свободного денежного потока, которого будет достаточно для выплаты высоких дивидендов и частичного погашения долга. По нашим оценкам, по итогам 2018 года «Роснефть» сможет повысить дивидендные выплаты в два раза и выплатит более 20 рублей на акцию», — говорится в обзоре аналитиков банка.

Специалисты международных Merill Lynch и CitiBank считают, что стоимость глобальных депозитарных расписок «Роснефти» поднимется до $6,94 и $8,29. В подтверждение мнения экспертов и аналитиков, рост акций компании уже зафиксировали на Московской бирже.

ВЗРЫВНОЙ РОСТ

В мае Совет директоров компании одобрил дополнительные инициативы к Стратегии «Роснефть-2022», утвержденной в декабре 2017 года. Как объявлялось ранее, приоритетом стратегии «Роснефть-2022» является увеличение доходности и отдачи от имеющихся активов. Для повышения доходности и инвестиционной привлекательности компании было решено провести снижение совокупной долговой нагрузки в 2018 году минимум на 500 млрд руб. Это планируется обеспечить за счет снижения на 20% уровня капитальных инвестиций (до 800 млрд руб.), сокращению оборотного капитала на 200 млрд руб., а также за счет оптимизации портфеля непрофильных активов компании.

Еще одной мерой по повышению доходности для акционеров была предложена программа обратного выкупа акций (buy back) в размере 2 млрд долл. в течение 2018-2020 годов на открытом рынке. Buy back начнется во II квартале текущего года после получения соответствующих корпоративных одобрений.

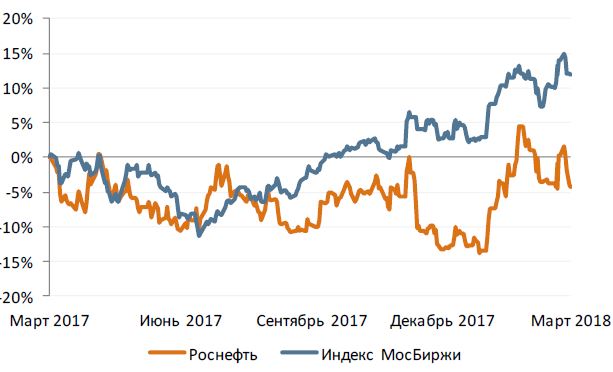

После этих решений акции компании на Московской бирже продемонстрировали взрывной рост (+6,5%), а аналитики еще больше повысили прогноз стоимости ценных бумаг компании.

«Роснефть» сделала ключевые шаги в направлении повышения акционерной стоимости. Мы повышаем рекомендацию до «покупать» и целевую цену на 22% — до 7,3 долларов», - отметил аналитик Wood&Co Эльдар Давлетшин.

Аналитики Merrill Lynch Карен Костанян и Антон Федотов согласились с этим мнением, назвав решение о снижении долговой нагрузки приятным сюрпризом. «Мы повышаем целевую цену акций «Роснефти» до 7,2 долларов и подтверждаем рекомендацию «покупать»», - добавили они.

Специалисты Goldman Sachs Гейдар Мамедов и Георгий Горбатов также увидели позитивный сигнал рынку: «Опасения инвесторов относительно новых сделок M&A, прочих инвестиций и увеличения капзатрат были развеяны менеджментом. «Роснефть» установила чёткие цели по снижению долга в текущем году».

С «ДЕРЖАТЬ» ДО ПОКУПАТЬ»

Еще одним важным событием, которое в будущем должно позитивно сказаться на доходности Компании, стало объявление в начале мая о том, что катарский Qatar Investment Authority станет владельцем почти 19% «Роснефти». За 14% акций «Роснефти» катарский фонд заплатит Glencore около 4 млрд евро, при этом у трейдера останется 0,57% акций компании. Таким образом, QIA станет третьим крупнейшим акционером «Роснефти» после российского правительства (чуть более 50%) и британской BP (19,75%).

Профессиональное экспертное сообщество называло увеличение доли катарского фонда QIA в «Роснефти» позитивным знаком. Соглашение открывает перспективы взаимовыгодного сотрудничества, увеличивает синергетический эффект и подтверждает привлекательность «Роснефти» для инвесторов, учитывая потенциал роста капитализации компании.

«Участие такого уважаемого фонда (в капитале компании – ред.) - подтверждение той правильной стратегии, которую 1 мая огласила «Роснефть» - это дополнения к стратегии, направленные на повышение капитализации. Весьма вероятно, что это также сыграло свою роль в решении катарского фонда об увеличении своей доли в компании», - прокомментировал сделку аналитик инвестиционной группы «Атон».

Снижение неопределенности относительно судьбы сделки и появление ясности в структуре акционеров «Роснефти» позволили Deutsche Bank повысить рекомендации для акций компании с «держать» до «покупать». Теперь прогнозная цена для акций «Роснефти» от Deutsche Bank составляет 470 рублей за штуку.

По данным информационно-аналитического терминала «ЭФИР-Интерфакс», в настоящее время консенсус-прогноз цены акций «Роснефти», основанный на оценках аналитиков 15 инвестиционных банков, составляет 417,5 рубля за штуку, консенсус-рекомендация - «покупать».

- В первом квартале 2018 года компания продемонстрировала существенное улучшение финансовых результатов, что особенно наглядно подтверждает динамика свободного денежного потока, который достиг 142 млрд руб., или 2,5 млрд долл. по итогам отчетного периода, - пояснил главный исполнительный директор «Роснефти» Игорь Сечин. - В этом году компания уже сократила уровень краткосрочных финансовых обязательств на 49%, значительно улучшив структуру долгового портфеля. Во втором квартале 2018 года компания представила совету директоров комплекс дополнительных инициатив по повышению инвестиционной привлекательности. В настоящее время Компания приступила к их плановой реализации, что приведет к положительным результатам в ближайшие кварталы. С учетом этой работы, а также относительно благоприятной рыночной конъюнктуры мы ожидаем дальнейшего снижения долга компании и увеличения отдачи для акционеров.

www.kuban.kp.ru